Krach tulipanowy. Pierwsza bańka ekonomiczna

Zimą 1637 nastąpił potężny krach – poszłao o tulipany. Ich ceny rosły i liczono, że będą rosnąć w nieskończoność. Aż stały się tak drogie, że nikogo nie było na nie stać. „Cały świat urojony rozpadł się w gruz” – pisał Herbert w Tulipanów gorzkim smaku – „Gdyby komuś udało się odtworzyć krzywą tulipanowej gorączki, okazałoby się, że przypomina do złudzenia wykres temperatury pacjenta chorego na ciężką chorobę zakaźną. Linia szybko rośnie, utrzymuje się czas jakiś na bardzo wysokim poziomie, na koniec gwałtownie spada”. Pierwsza bańka ekonomiczna.

Wracam do Herberta i tulipanów w czasie, gdy powtarzają się ostrzeżenia przed pęknięciem kolejnej internetowej bańki. Takie pesymistyczne przepowiednie pojawiają się przynajmniej od 2007 – już wtedy Facebook, wyceniany na 15 mld dol., był wart niemal tyle samo, co Ford. Wielu przekonywało, że ten balon musi pęknąć, podczas kiedy dziś wartość FB przekroczyła 300 mld dol., a bańka – jak na złość – nie chcę prysnąć.

Na złość, bo wielu by tego dziś chciało – prasa zdana na łaskę Facebooka i Googla; księgarze toczący wojnę z Amazonem; taksówkarze walczący z Uberem; hotelarze, których dotychczasowi klienci wybierają Airbnb. To zasadnicza różnica, bo gdy 16 lat temu wybuchał kryzys, wszyscy chcieli, aby technologiczny boom trwał i trwał.

Bańka internetowa 1.0

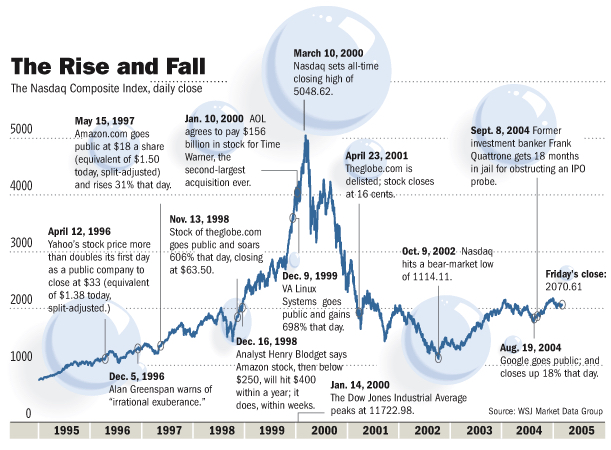

Wspomnienia wiosny roku 2000 są wciąż żywe. Wówczas na nowojorskiej giełdzie niemal codziennie debiutowały nowe spółki internetowe. Ich ceny drożały w zawrotnym tempie. 10 marca NASDAQ zamknął się z rekordowym wynikiem 5 048 punktów. By w kolejnych 30 miesiącach spaść z hukiem o 77%.

Ten sam scenariusz co w 2000?

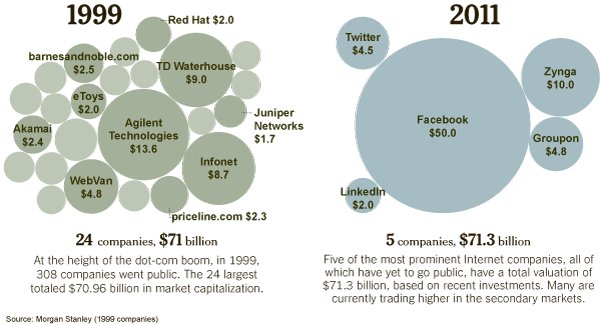

Powtórki tamtego scenariusza rynek obawia się dziś. Czy grozi nam powtórka z roku 2000? Zacznijmy od tego, że tamtych strat nie udało się odrobić do dziś. Pozornie na moment przebiliśmy sufit z 2000 roku, ale jeśli uwzględnimy inflację, to wciąż daleko nam do poziomów sprzed 16 lat. Pesymiści kreślący czarne scenariusze nie biorą jednak pod uwagę jednego – żyjemy już w zupełnie innym świecie. Internet ma 10 razy tyle użytkowników co 16 lat temu i odgrywa znacznie większą rolę w naszym życiu. W 1999 roku zyski internetowych gigantów były w dużej mierze teoretyczne. Dziś Facebook czy Google udowodniły, że da się zarabiać na Internecie. I to dobrze zarabiać. Można wręcz zaryzykować twierdzenie, że oba koncerny stały się już częścią „tradycyjnej” gospodarki.

Nie da się tego samego powiedzieć o całym rynku – o wielu młodych graczach nie wiemy nic lub prawie nic. Większość nie publikuje swoich wyników albo robi to bardzo wybiórczo. Facebook, Google i Microsoft notowane są na giełdzie i mają taki obowiązek, ale inni wiele nie ujawniają. Nie znamy ich przychodów czy zysków, jeśli w ogóle jakiekolwiek mają. Bez tego trudno ocenić, w jakim tak naprawdę punkcie jesteśmy.

Nawet gdybyśmy znali ich wyniki, stajemy przed kolejnym problemem. Ich wartość wynika z oczekiwań inwestorów co do przyszłych zysków. Dla Apple czy Google łatwo je oszacować w oparciu o historyczne wyniki. W przypadku startupów, które nie zarobiły wciąż nawet dolara, trudno przyłożyć sensowną miarę. Takich młodych spółek technologicznych są tysiące. Już ponad 100 z nich – w tym Uber, Airbnb, Dropbox, Pinterest, Spotify i wiele innych, o których nigdy nie słyszałeś – wyceniane są na ponad 1 mld dol.

Kapitalizacja spółek internetowych rośnie

Inwestorów zdaje się to nie odstraszać. Uber sprzedał 2% swoich udziałów za 1 mld dol., co daje wycenę (przynajmniej teoretyczną) całej spółki na poziomie 50 mld dol. Prawdopodobnie nawet sami inwestorzy nie wierzą w tak astronomiczna wycenę, ale liczą, że tyle spółka będzie warta w przyszłości. I mają ku temu przesłanki.

Inny przykład: Snapchat wyceniany jest dziś na ok. 16 bln dol., choć nigdy nie miał żadnego zysku. Jeszcze w 2014 prawie nie miał przychodów. Ma jednak inny atut – każdego dnia korzysta z niego 100 mln użytkowników na całym świecie. Doświadczenia choćby Facebooka pokazują, że z taką bazą użytkowników może skutecznie zdobywać reklamodawców. A zyski przyjdą wraz z nimi.

Airbnb – według krytyków mocno przewartościowany, bo choć sam nie ma ani jednego hotelu, jest wart więcej niż Marriott z siecią liczącą ponad 4 tys. obiektów. Jednak jest to zupełnie inny model biznesowy, niż tradycyjne sieci hotelowe. I co nawet ważniejsze, ma znacznie lepsze perspektywy rozwoju. Marriottowi zbudowanie sieci 700 tys. pokoi zajęło 88 lat. Airbnb po zaledwie 7 latach ma w swoim portfolio ponad 2 mln ofert. I wszystko wskazuje na to, że wciąż będzie się rozwijał szybciej niż tradycyjne sieci hotelowe.

Czy to oznacza, że krachu nie będzie?

Nikt nie odpowie na to pytanie, ale wciąż jest wiele spółek, które są dość tanie w stosunku do swojej wartości. Wycena innych natomiast jest znacząco przewartościowana. Startupy, które chcą zdobyć finansowanie i rekrutować dobrych inżynierów, muszą wręcz zawyżać swoje wyceny. Nie maja przychodów wystarczających do zdobycia finansowania na giełdzie, nie są również w stanie się sprzedać, ponieważ nikt nie jest gotowy zapłacić tyle, na ile się wyceniają. Jedyne, co im pozostaje, to wystawiać rękę po kolejne zastrzyki gotówki od inwestorów. W momencie, w którym skończą się im pieniądze, dowiemy się, jak – i czy w ogóle – Złote Dzieci Doliny Krzemowej poradzą sobie o własnych siłach.

Nie mam wątpliwości, że taki wybuch kiedyś nastąpi, bo jak pisał Herbert: „Nie można postawić wielkiej kropki po dacie 1637 i uznać sprawę za definitywnie zakończoną (…) Któregoś dnia, w tej czy innej postaci nawiedzi nas znowu”. Pytanie tylko jaka będzie tym razem siła rażenia?

Powiązane artykuły:

– Tylko Bóg potrafi policzyć równie szybko, czyli świat komputerów kwantowych

– Machine Learning. Komputery nie są już niemowlętami

– Niewidzialna pajęczyna wokół nas, czyli Internet Rzeczy

– Sztuczna Inteligencja jako fundament dla kluczowych technologii

– Sztuczna Inteligencja dostępna i pomocna dla każdego z nas

– Koniec życia jakie znamy, czyli witajcie w zdygitalizowanym świecie

– Co to są bitcoiny? Wszystko co trzeba o nich wiedzieć

– Mózg, urządzenie które wypada z obiegu

– Sagrada Familia i Internet Rzeczy

Bańka internetowa 2000 rok

Koncentracja kapitalizacji spółek internetowych 1999 i 2011 rok

Adam T

Nie sądze. Pesymistyczny scenariusz. Nie może wybuchnąć od tylu lat. Uber przewartościowany i nie do odsprzedania nikomu innemu pewnie upadnie. Ale nie widzę trendu globalnego żeby powtórzyła nam się bańka internetowa. Wyceny radośnie rosną

Jacek Czyz

Dokładnie. W 2017 bańka pęknie. Nie wierzę w rozbuchane i przesadzone wyceny firm technologicznych. Taki np. salesforce.com niegdy nie był firmą dochodową. Przedsiębiorstwa powninny generować zyski, bo długotrwałe podnoszenie wartości (cena akcji) bez dobrych fundamentów szybko się skończy negatywnie dla akcjonariuszy

Andrzej44

Widzę świat dookoła i czytam raporty finansowe. Widzę jak spółki są przewartościowane: Uber, AirBnB … Nie zarabiają, żyją z emisji akcji, zabierają kasę inwestorom i przepalają na budowę modeli biznesowych które nie są zyskowne. Kto takiego Ubera kupi? Za duży.

Uwżam że za 1-2 lata bańka pęknie ze zdwojoną siłą

Norbert Biedrzycki

Tego się właśnie obawiam. Proszę poczytać raport finansowy Ubera: http://bloom.bg/2bYHoz. Wyniki Facebooka za ostatni kwartał imponujące, ale Zarząd już sam mówi że nie będzie wzrostów: https://www.google.com/finance?q=NASDAQ:FB&fstype=ii

DCzaj

Pamietam dobrze jak wszystko rosło, ceny akcji. AI pewnego dnia kursy zaczęły spadać, ludzie tracili fortuny, firmy znikać i upadać. Ten cały biznes internetowy był mocno przesadzony. Dokładnie jak teraz 🙂